ATL – Une progression à deux chiffres de ses principaux indicateurs

A l’issue des trois premiers trimestres de l’année 2017, l’ATL continue sur sa lancée et achève la période écoulée avec une progression à deux chiffres de ses principaux indicateurs.

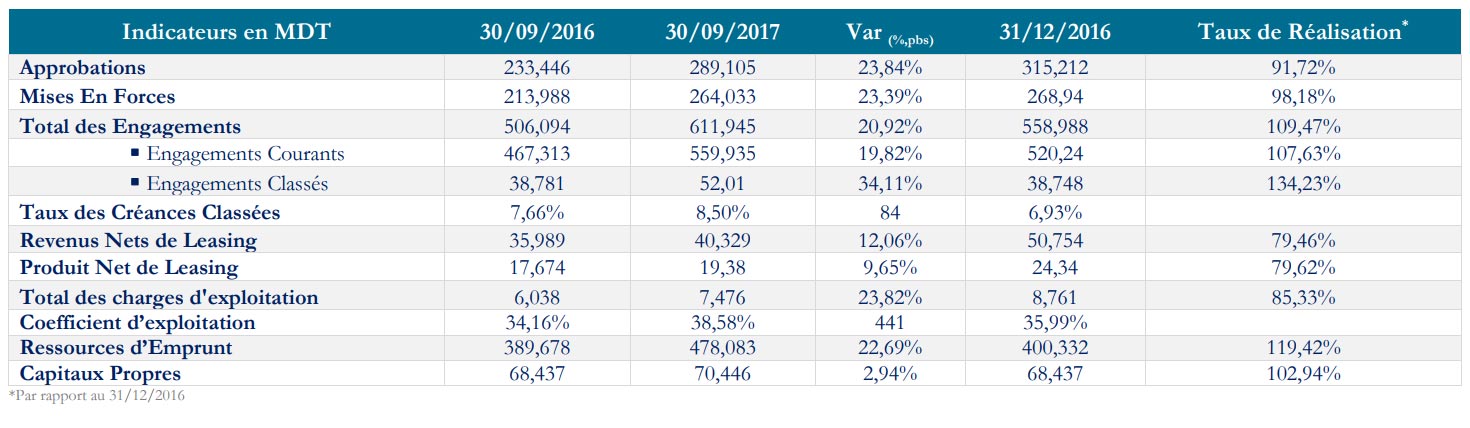

Au terme des trois premiers trimestres de l’année 2017, l’ATL a enregistré une croissance

de sa production, les mises en forces ont marqué une progression de 23,39%, s’établissant à 264,033 MDT au 30/09/2017 contre 213,988 MDT une année auparavant. Sur la même lignée, les approbations se sont affermies de 23,84% à 289,105 MDT contre 233,446 MDT un an plutôt. Il est important de noter que la stratégie commerciale est demeurée la même, favorisant les équipements avec carte grise (matériel roulant et BTP). En effet, au 30/09/2017, le secteur service et commerce représente 50.25% en termes des Mises En Force, suivie du secteur BTP qui participe à hauteur de 16,90% dans la production de la compagnie.

En ce qui concerne la qualité d’actifs, la compagnie détient un portefeuille clients en amélioration de 20,98% passant à 506,094 MDT cumulés au 30/09/2017 contre 611,945 MDT courant la même période 2016. Les engagements courants ont totalisé 559,935 MDT à fin septembre 2017 contre 467,313 MDT un an plutôt, soit une évolution de près de 20%. Ces derniers représentent 91,50% du total des engagements. S’agissant des créances classées, elles se sont chiffrées à 52,01 MDT au 30/09/2017 contre 38,78 MDT au 30/09/2016. Le taux des créances classées s’est ainsi situé à 8,50% à fin septembre 2017 contre 7,66% un an plutôt et 6,93% à la clôture de l’exercice 2016.

Courant la même période, la société de leasing enregistre une performance de 12,06% en termes des revenus nets de leasing s’établissant à 40,329 MDT infine. De l’autre coté du spectre, les charges financières nettes ont signalé un alourdissement de 14,38%, supporté par la compagnie. A cet effet, l’activité de l’ATL s’est soldée par un Produit Net de Leasing de 19,38 MDT au 30/09/2017, en évolution de 9,65% sur une année glissante.

En termes de l’efficacité opérationnelle, le leaseur a marqué une croissance de 23,82% de ses charges d’exploitation à 7,476 MDT au 30/09/2017 contre 6,038 MDT un an plutôt. Le coefficient d’exploitation de l’ATL s’est ainsi situé à 38,58% au 30/09/2017, soit une détérioration de 441 pbs par rapport à la même période 2016.

Pour le financement de l’activité, la société a toujours fait recours au marché financier à travers l’émission d’emprunts obligataires qui représentent 69,4% de ses ressources à la clôture de l‘exercice 2016. La compagnie a vu sa dette augmenter de l’ordre de 22,69% durant les trois premiers trimestres de l’exercice 2017, pour atteindre 478,083 MDT au 30/09/2017. S’agissant des capitaux propres, ils se sont établis à 70,446 MDT à fin septembre 2017 contre 68,437 MDT un an plutôt.

Pour le financement de l’activité, la société a toujours fait recours au marché financier à travers l’émission d’emprunts obligataires qui représentent 69,4% de ses ressources à la clôture de l‘exercice 2016. La compagnie a vu sa dette augmenter de l’ordre de 22,69% durant les trois premiers trimestres de l’exercice 2017, pour atteindre 478,083 MDT au 30/09/2017. S’agissant des capitaux propres, ils se sont établis à 70,446 MDT à fin septembre 2017 contre 68,437 MDT un an plutôt.