- Le Covid-19 produit un choc sur l’activité qui va entraîner une récession en 2020. La croissance repartira légèrement en 2021-2022

- L’orientation de la politique monétaire restera très accommodante et les taux d’intérêt bas sur l’horizon de prévision

- La politique budgétaire sera plus expansionniste en 2020 en réaction au choc généré par le Covid-19. L’éventualité d’une relance plus importante s’est renforcée

En 2020, le Covid-19 produira un choc sur la croissance, amplifiant le ralentissement déjà attendu de l’activité cette année. Les mesures budgétaires ciblées et le recul du prix du pétrole ne compenseront qu’une partie du choc initial, et nous prévoyons une récession en 2020. L’activité réaccélérerait en 2021 et en 2022. Le taux de chômage serait orienté à la hausse dès le S2-2020.

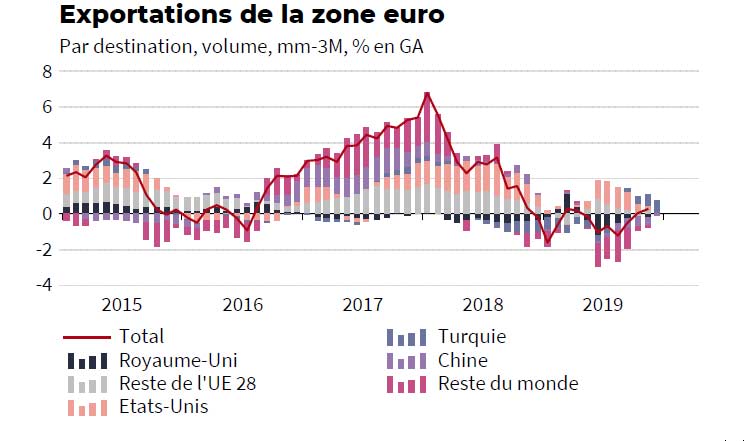

L’impact de l’épidémie sur l’économie mondiale en 2020 amplifiera le freinage des exportations en 2020-2021. La décélération du Royaume-Uni dans le sillage du Brexit, une croissance tendanciellement plus modérée de l’économie chinoise et le retournement cyclique attendu aux Etats-Unis en 2021 resteront les principaux facteurs sous-jacents à cette dépression. Les exportations repartiront en 2022 grâce à la dissipation de l’incertitude globale et au soutien des politiques économiques.

Le Covid-19 aggravera l’érosion conjuguée de la demande extérieure et de la production manufacturière que connaît la zone euro depuis 2018

Jusqu’à présent résiliente, la demande intérieure pâtira en 2020-2021 des effets de bord des mesures de confinement et d’une nouvelle dégradation de l’environnement global. Les entreprises seront le principal canal de transmission de cette dépression au reste de l’économie. À court terme, les mesures ciblées des pouvoirs publics (nationaux et européens) devraient atténuer les tensions sur les trésoreries liées à l’impact du Covid-19. Mais avec le fléchissement de la demande anticipée et l’incertitude persistante, les entreprises réduiront leurs dépenses d’investissement, modéreront les salaires et privilégieront les gains de productivité pour préserver leurs marges.

La hausse du chômage qui s’en suivra pèsera sur la consommation (déjà affectée par les mesures de confinement en réponse au Covid-19) et sur l’investissement résidentiel en 2020-2021 (malgré les mesures de soutien tels que les moratoires sur le service des emprunts immobiliers). La demande publique augmentera en 2020, reflétant les mesures de soutien à l’économie. Les entreprises répercuteront la modération des coûts salariaux unitaires sur leurs prix. Par conséquent, l’inflation sous-jacente ralentira sur l’horizon de prévision.

L’orientation de la politique monétaire restera très accommodante. En réponse au risque généré par le Covid-19, la BCE a annoncé la mise en place d’un TLTRO ad hoc centré sur les crédits de trésorerie et un nouvel assouplissement des conditions des TLTRO III. De plus, des achats nets d’actifs supplémentaires à hauteur de 870 Mds EUR jusqu’au moins la fin de l’année viendront en supplément des achats nets courants (de 20 Mds EUR). La faiblesse de l’activité et de l’inflation amènerait l’institution à baisser une nouvelle fois cette année le taux de facilité sur les dépôts, à -0,6 %. Les achats d’actifs se poursuivraient aussi longtemps que nécessaire, quitte à en revoir les modalités techniques. En parallèle, le système par paliers pour le taux de rémunération des réserves continuerait d’être adapté pour limiter les effets indésirables de cette politique sur le système bancaire.

Une prolongation de l’épidémie de Codiv-19 pèserait davantage sur la croissance et la stabilité financière. Ce risque s’ajoute à une liste déjà longue d’aléas baissiers entourant notre scénario : incertitude persistante concernant les relations futures entre le Royaume-Uni et l’UE27, potentielle instabilité politique en Italie, reprise des tensions commerciales… A l’inverse, une relance budgétaire plus importante soutiendrait davantage l’activité. La probabilité d’un tel scénario a augmenté avec l’irruption du risque sanitaire en Europe.