La dette mondiale a atteint un niveau record depuis la crise financière de 2008 selon les estimations du FMI. Elle a dépassé en 2017, les 300% du PIB mondial, soit environ 240.000 milliards de dollars et l’équivalent de 86.000 dollars par tête d’habitant de la planète.

Les États-Unis, la Chine et le Japon, qui sont les plus endettés, accaparent plus de 50% de cette dette mondiale. Cette tendance qui va se maintenir au cours des prochaines années risque d’avoir des répercussions négatives sur l’économie mondiale et surtout sur les pays en développement à besoin de financement extérieur. En effet, les conditions d’accès aux crédits vont devenir de plus en plus difficiles surtout que plusieurs banques centrales (FED, BCE etc.) s’apprêtent à revoir leur politique monétaire accommodante et se diriger vers le durcissement. Ces pays devraient surveiller les expositions aux dettes en monnaies étrangères.

L’objectif de ce billet économique est de montrer que les ingrédients d’une crise financière mondiale future sont réels, surtout lorsque l’endettement mondial devient excessif, les taux d’intérêt augmentent et la production mondiale recule.

Les faits stylisés

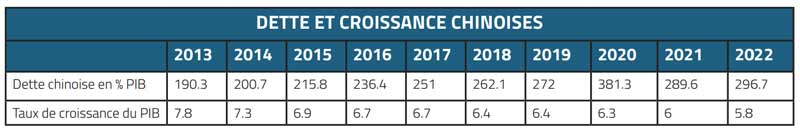

Selon le FMI, l’augmentation de la dette chinoise, américaine et japonaise est la principale cause de l’explosion de l’endettement mondial. La dette chinoise hors secteur financier représente 43% de l’augmentation de la dette mondiale depuis 2007. La part de la dette chinoise augmente, alors que la croissance diminue. Les prévisions du FMI montrent que cette part pourrait dépasser 295% du PIB d’ici 2022, contre environ 250% en 2017 et 190% en 2013.

La dette publique américaine qui ne représentait que 68% du PIB en 2008, a augmenté à 106% en décembre 2017. L’endettement américain devrait se poursuivre suite à la réforme fiscale qui impliquera une hausse du déficit budgétaire. A l’horizon 2020, le déficit public devrait atteindre les 5% selon Natixis Wealth Management. La dette publique nippone a dépassé largement le niveau de deux fois le PIB et le déficit budgétaire a atteint 4 %. Au niveau des groupes de pays, on constate que la dette des pays développés a atteint en moyenne 106% du PIB. Les pays émergents à revenu intermédiaire ont obtenu une dette moyenne de 50% du PIB et les pays en développement à faible revenu un ratio moyen de 40% en 2017.

Cette dynamique d’endettement des différents pays s’explique par les énormes déficits budgétaires.

Il convient de différencier entre les dettes publiques très internationalisées à celles moins internationalisées ou domestiques. Les premières sont relatives aux Etats-Unis, à l’Allemagne et à la France dont les taux d’intérêt dépendent de la liquidité mondiale. Les deuxièmes concernent l’Italie, l’Espagne et le Japon dont la demande dépend de la liquidité locale.

Pour le cas de la France, l’Agence France Trésor créée en 2000 qui s’occupe de la vente de la dette publique. Quelques banques appelées aussi les spécialistes en valeurs du Trésor (SVT) achètent les titres de dette (équivalent de marché de gros) pour ensuite les revendre sur le marché secondaire (équivalent de marché de détail) pour le compte de milliers de clients, qui souhaitent placer leur argent. Les principaux clients sont des étrangers. On trouve aussi des assurances, des fonds de pension, des banques centrales, des gestionnaires d’actifs et autres.

Les répercussions des excès de l’endettement mondial

Les études portant sur l’impact de l’excès de la dette mondiale sur les économies sont nombreuses. Elles s’accordent toutes sur les risques de l’avènement d’une crise mondiale. Après les alertes émises par la Banque mondiale (BM), la Banque des règlements internationaux (BRI), de l’Institut de la finance internationale (IIF) et de l’OCDE, c’est au tour du FMI de publier en avril 2018 un rapport confirmant les alarmes précédentes. Les études montrent que l’endettement engendre trois risques:

Un défaut ou une cessation de paiement des Etats

Le risque de défaut des Etats est plausible lorsque la dette est détenue par les non-résidents et il n’y a pas possibilité de la monétiser suite à la réglementation liée à l’indépendance des banques centrales et/ ou des accords de l’Union Monétaire. En effet et en dépit de l’horizon de vie infini des Etats, la dette publique ne peut pas être éternelle. Elle ne peut pas être indéfiniment remboursée par un nouvel emprunt. La contrainte budgétaire inter-temporelle l’oblige à fixer un seuil de soutenabilité et ne pas pratiquer le jeu de Ponzi qui est connu par « no Ponzy game condition ». L’exemple le plus cité est celui de l’Argentine en 2001. Le gouvernement Argentin a été contraint d’annoncer un moratoire sur sa dette extérieure. Il a été obligé de faire baisser les salaires dans la fonction publique pour limiter le déficit budgétaire. Dans le secteur privé, les licenciements des travailleurs et le chômage ont augmenté. Le 5 décembre 2001, le FMI a refusé de verser 1,26 milliard de dollars et le 23 décembre, le gouvernement argentin se déclare la cession de paiement des 94 milliards de dollars de dette. La perte de confiance a amené les habitants de retirer leurs argents et le système bancaire entre en crise. Le deuxième exemple récent est celui de la Grèce qui a connu des difficultés de boucler les budgets durant la période de la grande récession de 2008. Par opposition à l’Argentine, la Grèce a bénéficie en 2010 d’un soutien important du FMI (30 milliards d’euros) et des seize Etats de l’Union Européenne (80 milliards).

En réponse, le gouvernement s’est engagé à mettre en œuvre un plan d’austérité budgétaire comprenant notamment des réductions de dépenses publiques de 7 % en trois ans, des augmentations des recettes fiscales de deux points et des restrictions sur les allocations de retraite. En dépit de ces efforts, la Grèce a été incapable en 2012 de verser au FMI une tranche de remboursement de 1,6 milliard d’euros. Récemment, quelques pays en développement ont trouvé des difficultés à rembourser leur dette auprès de leur créditeur chinois. Le Sri Lanka et la Zambie ont choisi, de céder respectivement la gestion du port de Hambantota en décembre 2017 et l’aéroport international Kenneth Kaunda ainsi que de son réseau électrique en septembre 2018. Le Kenya, incapable aujourd’hui de payer ses dettes, sera obligé de céder la gestion de son principal port de Mombasa à son créditeur chinois. La France par exemple, a connu aussi le même scénario lors des années de la révolution. Le 30 septembre 1797, le ministre des finances a adopté une loi qui annule les deux tiers de la dette publique.

Accentuation des conflits régionaux

Plusieurs études ont montré qu’il existe une relation positive entre les crises d’endettement des pays développés, l’apparition des conflits régionaux et la vente des armes. Le marché de l’armement se développe en périodes de crises d’endettement. En effet, l’apparition des crises d’endettement dans les pays développés amène ces pays à chercher des marchés pour la vente des armes pour financer le déficit budgétaire et réduire ainsi l’endettement. L’escalade des conflits dans plusieurs régions du monde (printemps arabe, guerre en Irak, en Syrie, au Yémen, lutte contre le terrorisme, incertitude politique etc.) a profité à plusieurs pays exportateurs en accentuant la vente des armes. L’Institut International de Recherche sur la Paix de Stockholm (SIPRI) a indiqué que les ventes d’armes sont en hausse depuis 2003. Elles ont augmenté de 10% en volume sur la période 2013-2017. Les États-Unis, la Russie, la France, l’Allemagne et la Chine sont les principaux exportateurs d’armes au monde. La région de l’Asie et de l’Océanie est la plus grande importatrice d’armes avec une part mondiale de 46 % suivie par la région du Moyen-Orient avec une part de 25 %.

Transfert de revenu des classes moyenne et pauvre vers les riches

L’endettement public a un effet redistributif des pauvres vers les riches. En effet, d’une part, une proportion des taxes prélevées sur tous les contribuables servent en partie à payer la charge de la dette, alors qu’ils auraient pu être affectés à d’autres services publics comme la santé, le transport et l’éducation et d’autre part ces intérêts sont versés en partie aux agents riches et aux banques qui détiennent la dette publique. Les finances publiques servent ainsi comme un intermédiaire pour le transfert de revenu vers les plus riches.

Politique de lutte contre l’endettement excessif

Depuis la crise de 2008, les banques centrales des pays développés (BCE, Fed, Boj etc.) qui ont appliqué une politique monétaire non conventionnelle avec des taux d’intérêts proche de zéro ont poussé les Etats à emprunter. Selon les économistes, les banques centrales sont confrontées à un choix difficile : Soit, continuer à maintenir des taux d’intérêts très bas et reculant l’échéance d’une crise des dettes publiques, mais il y a des risques de l’impact des chocs extérieurs. Soit, remonter les taux d’intérêts, mais cela aurait pour conséquence de déclencher une crise de la dette. Les responsables des banques centrales sont toujours confrontés à la question suivante : A quel niveau doiton augmenter ce taux d’intérêt sans créer une crise ?

En outre, plusieurs pays déjà en difficulté ont adopté des politiques comme la diminution des dépenses publiques, l’augmentation et le recouvrement des impôts, la vente des actifs et même la création monétaire ou le seigneuriage. Cette dernière politique appelée aussi « la monétisation de la dette » qui s’opère selon deux canaux :

• La vente des obligations à la banque centrale;

• l’octroi des crédits par la banque centrale au trésor moyennant un taux d’intérêt du marché. Les crédits accordés sont proportionnels à l’effort de collecte des taxes pour inciter les gouvernements à améliorer l’activité de recouvrement.

Cette politique a été pratiquée par plusieurs pays développés et notamment par la France après la première guerre mondiale. Elle a conduit à des taux d’intérêt réels sur la dette négatifs jusqu’à la fin des années 1970. Pour lutter contre l’inflation, la loi française de 1973 a interdit cette monétisation et a rendu la banque centrale indépendante. La BCE a continué à pratiquer la même politique de préteur en dernier ressort en cas de difficulté de paiement d’un Etat membre. Cependant, les règles de Maastricht, qui est le pacte de stabilité qui vise à limiter les déficits et la dette, imposent une cible arbitraire de 60 % aux pays pour éviter de se mettre dans une situation de crise.

Aujourd’hui, l’apparition des crises de la dette est encore plausible dans le monde. Historiquement, l’Etat Français a annulé les deux tiers de sa dette pour la dernière fois en 1797. Récemment, quelques pays en développement comme le Sri Lanka, le Kenya, et la Zambie ont été obligé de céder des infrastructures à la Chine pour payer leurs dettes .Les expériences de l’Argentine en 2001 et de la Grèce en 2010 sont aussi un exemple de cession de paiement des Etats. La hausse de l’endettement mondial est dans une large mesure attribuable à la dette publique et aux déficits budgétaires.

Selon le rapport du FMI sur les perspectives de l’économie mondiale du mois d’avril 2018, les pays doivent adopter des politiques «macroprudentielles et microprudentielles» pour ralentir la hausse de l’endettement et limiter les risques sur les marchés financiers. Les pays émergents et en développement ont intérêt à surveiller davantage les expositions aux dettes en devises.

Pr GHAZI BOULILA

MACSA