- Selon les statistiques de la Banque Centrale de Tunisie, les concours à l’économie ont affiché une accélération de la croissance en 2016 par rapport à 2015 (+9,6% contre +6,2% en 2015), en rapport avec la progression des crédits aux particuliers et les crédits de court terme accordés aux professionnels et une évolution sensible des crédits à moyen terme, liée au financement bancaire de l’acquisition de la licence 4G par les opérateurs téléphoniques.

- es dépôts se sont inscrits en hausse quasi généralisée en 2016 par rapport à 2015. On relève, particulièrement, une accélération de l’épargne des ménages notamment dans les comptes spéciaux d’épargne. Cette évolution pourrait refléter un comportement de reconstitution de l’épargne après les augmentations salariales enregistrées au début de l’année 2016.

- Le taux d’intérêt moyen sur le marché monétaire a clôturé l’année 2016 à 4,26% après avoir atteint un plus haut de l’année de 4,33% au mois d’Octobre 2016. Au fait le TMM a continué en 2016 son trend qu’il a connu vers la fin de 2015 ( Novembre et Décembre) alors que courant les dix premiers mois de 2015 le TMM a oscillé entre 4,75% et 4,89%.

- Pour les banques cotées, l’activité d’intermédiation s’est nettement améliorée par rapport à 2015 et l’activité placement dev ient de plus en plus intensive. Au niveau de l’exploitation, le PNB a retrouvé des niveaux de croissance à deux chiffres en 2016, et l’efficacité opérationnelle continue à s’améliorer.

| en 000DT | 2016 | 2015 | var |

| AB | 5 116 107 | 5 142 391 | -0,5% |

| ATB | 4 082 786 | 3 876 934 | 5,3% |

| ATTIJARI | 5 460 301 | 4 870 850 | 12,1% |

| BIAT | 9 078 141 | 8 092 342 | 12,2% |

| BT | 3 153 153 | 2 847 254 | 10,7% |

| BTE | 594 113 | 570 476 | 4,1% |

| UBCI | 2 248 441 | 1 958 564 | 14,8% |

| UIB | 3 661 507 | 3 402 263 | 7,6% |

| BH | 5 260 709 | 4 696 798 | 12,0% |

| BNA | 6 946 257 | 6 247 322 | 11,2% |

| STB | 5 443 353 | 5 285 081 | 3,0% |

| TOTAL | 51 044 869 | 46 990 275 | 8,6% |

Evolution des dépôts de la clientèle

L’évolution des dépôts : un effort de collecte intensifié

- Après une année 2015 assez difficile en termes de collecte de dépôts,les banques ont intensifié leurs efforts commerciaux en 2016 avec une progression moyenne de 8,6% contre 3,3% en 2015. Ainsi le total des dépôts de l’ensemble des banques cotées s’est élevé à 51 044 mDT en hausse de plus de 4 000 mDT par rapport à 2015.

- Avec plus de 9 milliard de dinars sous forme de dépôts, la BIAT reste indétrônable et préserve sa position de leader avec une part de marché de 17,8% suite à une croissance de près de 12,2%, soit un effort de collecte de 986 mDT le niveau le plus élevé du secteur. ( soit près de 24,4% de l’effort de collecte au niveau du secteur).

- La BNA s’active aussi commercialement et confirme sa deuxième place du classement avec des dépôts en progression de 11,2% à 6946 mDT, ce qui correspond à une collecte de près de 700 mDT.

L’évolution des crédits : la BIAT est désormais le leader

- Le rythme de croissance des crédits a doublé en 2016 comparé à 2015. L’ensemble des crédits accordés à la clientèle par les banques cotées s’est établi à 51 950 mDT, soit une hausse de 9,6% contre 4,8% en 2015.

- Le fait marquant de l’année, c’est que la BIAT est désormais le leader aussi en termes de crédits détrônant ainsi la BNA qui chapeautait le classement depuis des années. Avec une croissance de 16,6% à 7679 mDT, la BIAT détient désormais une part de marché de 14,8%. Comme pour les dépôts, et pour la deuxième année de suite, Amen Bank enregistre un repli au niveau des crédits et cède ainsi sa place à la BH qui gagne 2 places dans le classement grâce à une progression de 17,3% des ses crédits à la clientèle et qui détient désormais une part de marché de 12,1% contre 11,3% pour l’AB.Evolution des crédits à la clientèle

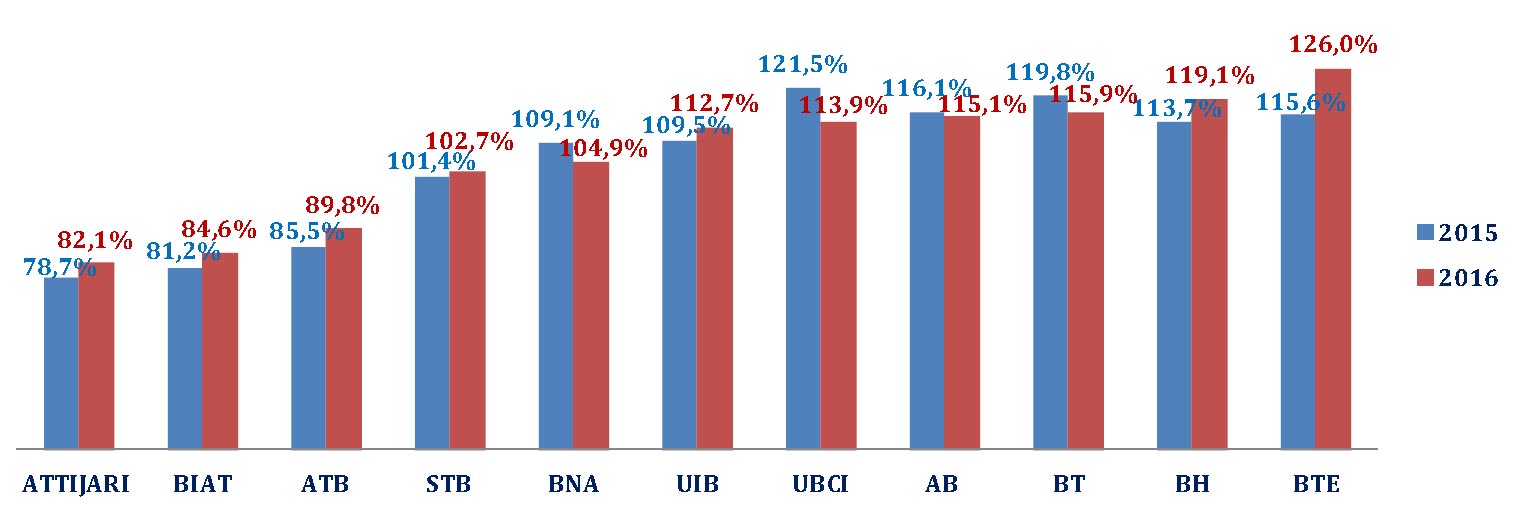

- Sur la base de ces chiffres, les banques tunisiennes affichent un ratio Crédits/ Dépôts encore au-dessus de 100%. Elles ont cumulé 51,95 Milliard de dinars de crédits, alors que les dépôts dépassent légèrement les 51 Milliard de dinars . Ce ratio de 101,8% reflète encore le resserrement des liquidités sur le marché.

- Paradoxalement, cette expansion des crédits par les banques tunisiennes a eu lieu dans un contexte de faible croissance économique et de recrudescence des risques. De plus, les ratios prudentiels ( taux des CDL et taux de couverture, précisément) des banques tunisiennes ne sont pas encore au beau fixe notamment pour les banques publiques mais aussi pour certaines banques privées.

D’ailleurs, les normes prudentielles, préconisent un taux au dessous des 100%. - Ceci dit, il y a une disparité entre les banques où seules trois à savoir l’ATB, la BIAT et Attijari Bank arrivent à avoir un ratio de transformation sous les 100% même si on constate aussi une détérioration par rapport à 2015.

Une activité placement de plus en plus intensive pour préserver la stabilité des revenus

- Dans un contexte de relèvement des taux, les banques ont intensifié encore leur activité placement. En effet, les taux obligataires sont en hausse appréciable par rapport au TMM depuis 2015, avec à titre d’illustration un rendement sur le BTA 10 ans qui est passé de

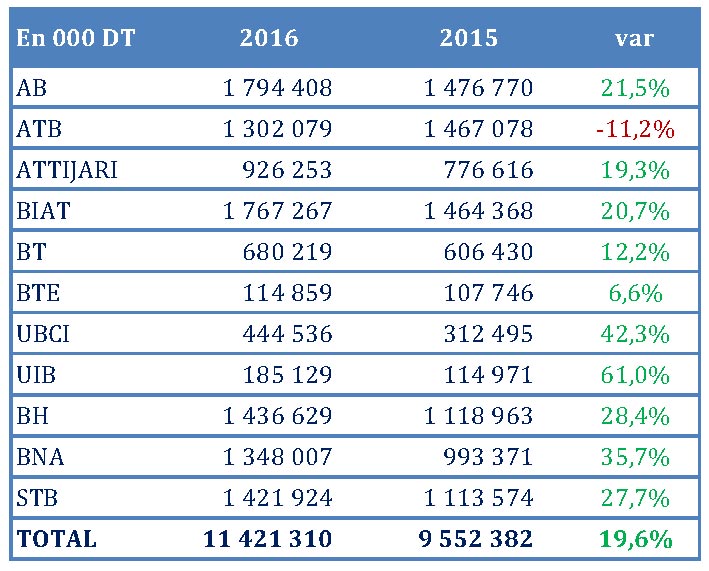

6,543% à fin 2014 à 7,275% actuellement. Par ailleurs, l’investissement dans les bons de trésors, considérés comme étant des « actifs liquides de niveau 1» (au niveau du ratio de liquidité avec une pondération 100%) permet aux banques d’améliorer leur ratio de liquidité. - Ainsi, les portefeuilles titres d’investissement et commercial ont progressé substantiellement en 2016, comme en 2015, de 19,6% à 11 421mDT. Presque toutes les banques ont renforcé leur portefeuilles mais ce sont surtout la BNA, la BH, l’AB et la BIAT qui ont intensifié le plus leurs portefeuilles.

- Historiquement l’ATB présentait le portefeuille titre le plus important du secteur, mais la banque semble réduire progressivement sa forte exposition avec une décélération de 2,5% en 2015 et 11,3% en 2016 et cède sa première place désormais à Amen Bank qui détient un portefeuille estimé à 1 795 mDT en progression de 21,5% par rapport à 2015

Evolution du portefeuille titres

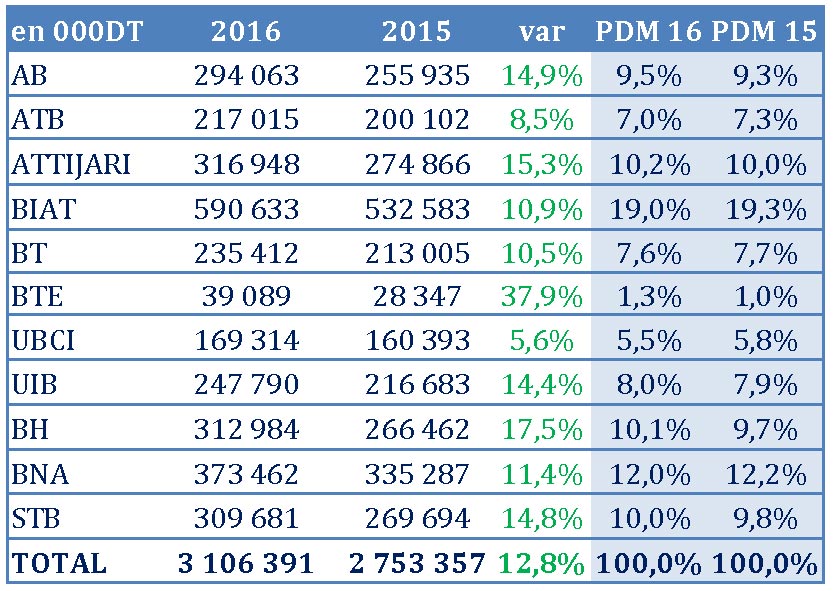

Le Produit Net Bancaire, accélération du rythme de croissance

- L’année 2016 a été marquée par l’évolution à 2 chiffres du PNB après une année 2015 plutôt atone (+6,5%). Le Produit Net Bancaire du secteur a enregistré une progression de 12,8% à 3 106 mDT soit le double du rythme de croissance que l’année dernière. La croissance a été entrainée principalement cette année par la marge sur commissions alors que lors des deux derniers exercices c’était plutôt les revenus de placement qui ont été le moteur de la croissance.

- D’ailleurs, c’est la première fois que la marge d’intérêt descende audessous de 50% du PNB. Ainsi, sa structure ressort avec 49,4% provenant des revenus d’intérêts et 50,6% des revenus hors-intérêts.

- Les revenus du portefeuille continuent de progresser à un rythme soutenu dans un contexte monétaire tendu et avec un manque de liquidité. D’ailleurs, cette activité placement permet de générer des revenus récurrents et sert aussi à se refinancer auprès de la BCT à moindre coût.

Evolution du PNB Parallèlement à la hausse de l’activité placement, toutes les banques ont enregistré une hausse des revenus de leurs portefeuilles mais l’effet varie selon les banques: +54,2% pour la BH, 46,7% pour la BNA et +41,6 pour l’UBCI , en relation avec le renforcement des portefeuilles titres.

- Alors que les autres banques s’orientent de plus en plus vers l’activité placement, ATB se recentre désormais sur l’activité bancaire. Elle a été la seule banque à avoir renforcer le poids de sa marge d’intérêt, représentant désormais 36,8% de son PNB. Certes la part des revenus de placements dans le PNB reste la plus importante du secteur soit 42,3% mais elle est en baisse ( 43% en 2015 et 47,4% en 2014). A noter que la banque détient un portefeuille commercial de 606 mDT, principalement composé de bons du Trésor.

- Après la BTE, la BH enregistre la plus forte progression au niveau du PNB avec 17,5% à 312 mDT. Une performance qui vient en grande partie des commissions bancaires et des revenus du portefeuille.

- Avec une progression de 10,9%, la BIAT consolide sa place de leader en termes de PNB (19%). Mais contrairement au secteur, la progression a principalement été alimentée par l’activité bancaire elle-même: hausse de la marge d’intérêts (+4,4%) et des revenus sur commissions (+14,1%). Il est à rappeler que la BIAT a un avantage concurrentiel bien confirmé avec un coût des ressources faible et des niveaux de commissions des plus élevés sur le marché.

Une meilleure efficacité opérationnelle, notamment pour la BH

- Avec la croissance de l’activité, les charges opératoires ont connu une cadence plus accélérée altérant légèrement le coefficient d’exploitation moyen du secteur qui s’est retrouvé à fin 2016 à 47,3% contre 46,6% en 2015.

- La BT et l’AB affichent toujours les meilleures productivités du secteur avec des coefficients d’exploitation respectifs de 30% et 33,5%. Des niveaux relativement bas surtout avec l’extension de leur réseaux d’agence en 2016 de 7 et 5 nouvelles agences respectivement.

- Pour la BH, et malgré l’accroissement de réseau avec 12 nouvelles agences en 2016, l’effort d’amélioration de l’efficacité opérationnelle s’améliore de mieux en mieux et son coefficient d’exploitation (40%) se retrouve désormais à un niveau nettement meilleur que celui de certaines banques privées comme la BIAT , l’UIB et Attijari Bank.

- Mesurés par le ratio frais de personnel/ commissions nettes, les niveaux de productivité de l’AB, de l’UIB et de la BT se détachent du lot et affichent des taux supérieurs à 90%.

- Ainsi avec une progression du PNB de 12,8% et une évolution des charges opératoires de 14,5%, le Résultat Brut d’Exploitation du secteur affiche une croissance relativement accélérée de 11,2% comparée au rythme de 2014 (7,3%).

- Hormis la BTE qui a presque doublé son RBE en 2016 par rapport à 2015, la progression la plus importante est à l’oeuvre de la BH qui affiche un RBE de 201,5 mDT en hausse de 24,4% presque en ligne avec les prévisions du BP ( 198,7 mDT) qui rappelons le prévoit un bénéfice net de 77,9 mDT en 2016. Attijari Bank a aussi bien performé en 2016 avec un RBE en hausse de 21,1% à 179,6mDt.

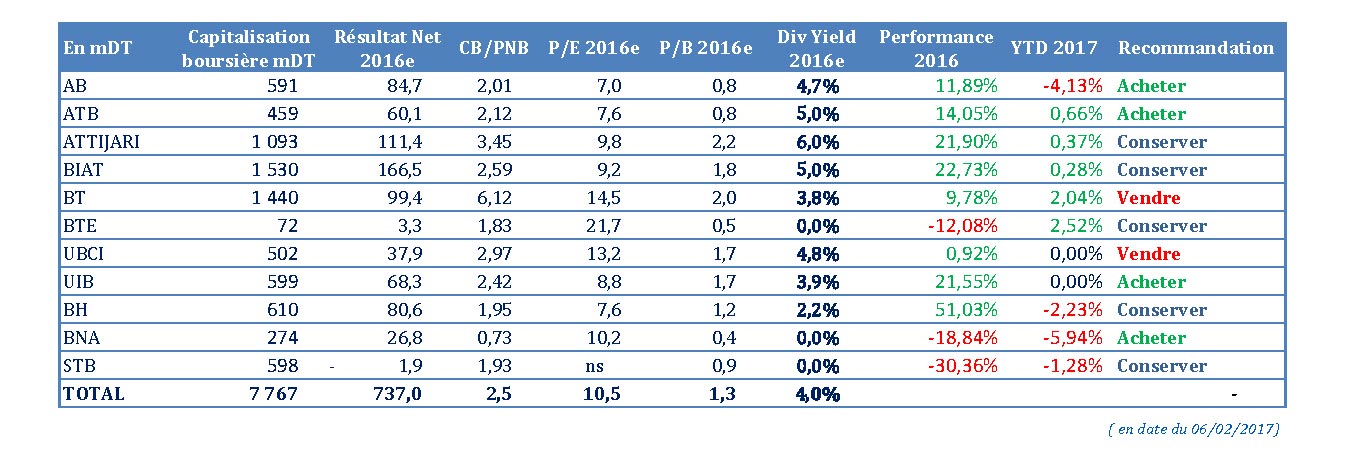

Comportement Boursier

- Comme on l’a déjà dit au début de 2016, l’exercice a été un bon cru pour les valeurs bancaires sur la Bourse de Tunis où la majori-té a fini dans le territoire positif. Après son assainissement intense opéré en 2013, le renforcement de l’arsenal réglementaire, la recapitalisation des deux banques publiques et aussi de l’UIB, le secteur semble mieux se comporter malgré un contexte économique fébrile, un climat d’investissement encore sombre et une liquidité serrée poussant à une concurrence rude entre les banques.

- L’année 2017 sera une année charnière pour les banques, qui devraient mettre en place, au plus tard fin 2017, un système de no-tation lors de l’octroi de crédits, pour se conformer aux normes de Bâle II, comme préconisé par la nouvelle circulaire 2016-06 adressée aux banques et aux établissements de crédit, par la Banque Centrale de Tunisie. En bref, les banques devront mettre en place des règles rigoureuses en matière d’octroi de crédits qu’ils soient aux particuliers, aux entreprises, aux banques….La mise en place de ces règles prudentielles permettront ainsi aux banques de réduire les risques d’insolvabilité et de créances raccrochées. Mais face à cet impératif, ce ne sont pas toutes les banques qui sont bien loties pour y répondre !!!!!!!

- Selon les réalisations au 31/12/2016 au niveau du PNB et au niveau du RBE, nous prévoyons une amélioration de la capacité bénéficiaire des banques en 2016 (+9,4% hors plus value de cessions des titres SFBT par la BNA) même si les politiques de gestion de risque diffèrent d’une banque à l’autre. Ainsi, une politique de sélection des valeurs bancaires reste de mise.

MAC SA