Dans une conjoncture économique difficile et un investissement en berne, le secteur du leasing s’est bien défendu en 2022 et a poursuivi sa relance observée en 2021(+18,3%) enregistrant une croissance de +14,5 % (après avoir accusé une baisse de 11,6% sur la période 2019/2020 suite à l’avènement de la crise sanitaire).

La croissance du secteur en 2022 est essentiellement imputée à un effet prix. En effet, le leasing qui actuellement finance majoritairement le matériel roulant importé (75%) a profité de la hausse des prix (inflation et dépréciation du dinar).

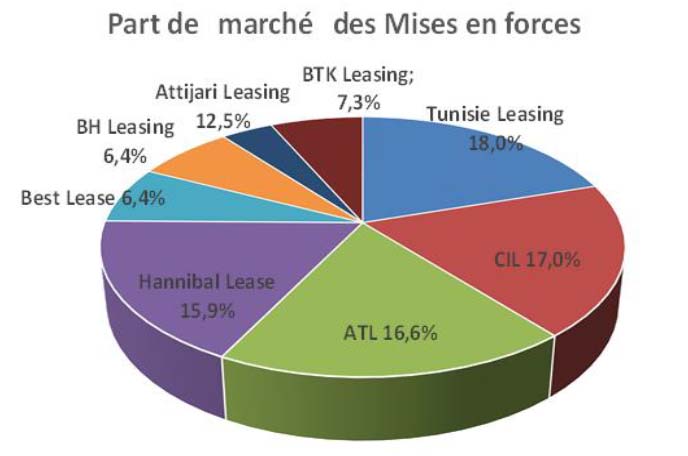

En termes de parts de marché, Tunisie Leasing demeure leader du marché avec une part de marché de 18% talonné de très près par la Compagnie Internationale de Leasing.

En effet, avec une croissance de 18,5% de ses mises en force, la CIL porte sa part de marché à 17% vs 16,7% en 2021.

Pour sa part, Hannibal Lease enregistre la meilleure performance du secteur avec une progression de +27% (à 301,5MDt) et se place au 4ème rang après Tunisie Leasing, CIL et ATL.

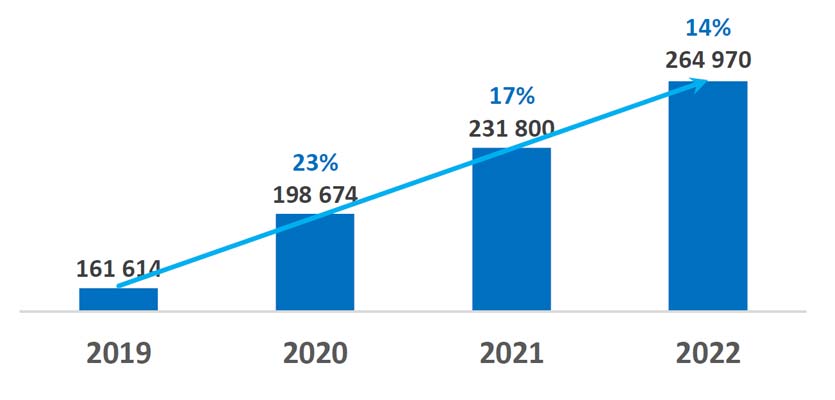

Un Produit net de Leasing en croissance de +14%

Le produit net de leasing du secteur coté a progressé de +14% en 2022 et doit sa croissance essentiellement à l’amélioration des spreads de taux (taux de sorties-coût des ressources).

Comparé à fin 2021, toutes les sociétés cotées dépassent les réalisations de la période. En outre, le classement des sociétés de leasing n’a pas changé entre 2021 et 2022.

Les trois premières places sont toujours occupées par TLS, CIL et ATL.

Evolution du PNL sectoriel 2019-2022

Tunisie leasing continue d’occuper la première place avec un produit net de 67,3MDt (en hausse de +14% par rapport à 2021), suivie par la CIL avec 42MDt (en progression de 16,3%) et l’ATL avec 41,8MDt (en croissance de +15%).

BH Leasing affiche la plus forte croissance du PNL +18,6% (à 35,322 MDt) et garde sa cinquième place.

Une efficacité opérationnelle maitrisée

Le coefficient d’exploitation du secteur coté a été ramené à 39,4% à fin 2022 (vs 43,5% et 50,3% au 31/12/2021 et 31/12/2020).

Best Lease présente le meilleur coefficient d’exploitation du secteur (soit 22,5%) suivi de près par la CIL qui se positionne en seconde place en termes d’efficacité opérationnelle, avec un coefficient d’exploitation de 26,8%, bien loin de l’ensemble côté.

Malgré une nette amélioration par rapport à fin 2021, BH Leasing affiche le coefficient d’exploitation le plus élevé du secteur coté, soit 56,3%.

Du coté des ratios réglementaires, le secteur coté affiche à fin 2022, un taux de créances classées moyen de 10%, en amélioration de 80 points de base par rapport à 2021.

Bien qu’elle soit en amélioration, la qualité d’actifs de l’ensemble des sociétés cotées peine à retrouver son niveau de 2010 (7,2%). Seules Tunisie Leasing et la CIL ont enregistré une hausse respective de +1,21% (à 7,3%) et +2,3% (à 8,8%) mais gardent la meilleure qualité du portefeuille comparé aux restes des sociétés cotées (10,8%)

Parallèlement, le taux de couverture s’est amélioré de 157 points de base (à 68,7%) vs 70% exigé par la banque centrale et 81,7% une année avant la révolution.

Une rentabilité financière autour de 12%

Boosté par une amélioration de la production, une meilleure maîtrise des marges et de la productivité ainsi qu’une baisse du coût du risque (à 22,3% vs 24% en 2021), le résultat du secteur côté s’est amélioré de +37%.

Ce bond a permis de réhausser la rentabilité financière (ROE) à 12% en 2022 (après une moyenne de 5,4% sur les trois dernières années) mais reste bien loin des 17%-20% affichés dans les années 2008-2010.

Avec croissance de seulement 10,8% (vs 44% pour le secteur coté), la CIL surclasse ses consoeurs avec un résultat de 17,2MDt suivie par Tunisie Leasing (16,589MDt) et ATL (16,27 MDt).

Une valorisation attrayante

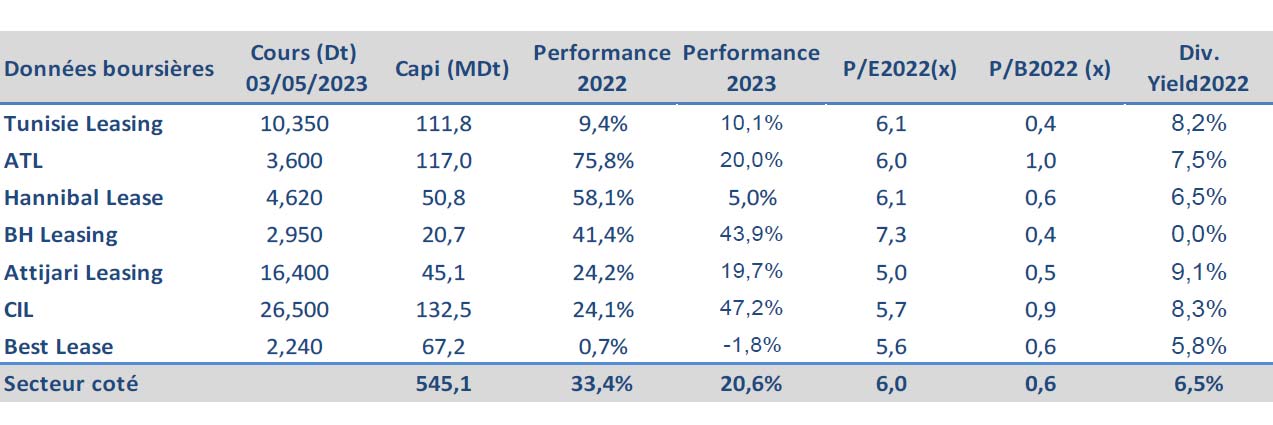

Sur le plan boursier, les leaseurs cotés ont connu une belle année 2022, où hormis Best Lease (0,7%) et Tunisie Leasing (+9%), toutes les sociétés cotées du secteur leasing ont surperformé le Tunindex (+15%) avec des rendements allant de 24% pour la CIL à 75,8 % pour l’ATL.

Sur le plan boursier, les leaseurs cotés ont connu une belle année 2022, où hormis Best Lease (0,7%) et Tunisie Leasing (+9%), toutes les sociétés cotées du secteur leasing ont surperformé le Tunindex (+15%) avec des rendements allant de 24% pour la CIL à 75,8 % pour l’ATL.

Cette tendance haussière s’est poursuivie sur les quatre premiers mois de l’année, avec un rendement moyen de 20% vs 2% pour le Tunindex.

Par ailleurs, malgré la croissance des résultats et les rendements en dividende alléchants (6,5%), la plupart des sociétés de leasing se traitent à leurs niveaux de fonds propres, ou même moins (Price to Book moyen de 0,6 x) et présentent un multiple des bénéfices 2022 de 6,0 x (bien en deçà de l’ensemble du marché).