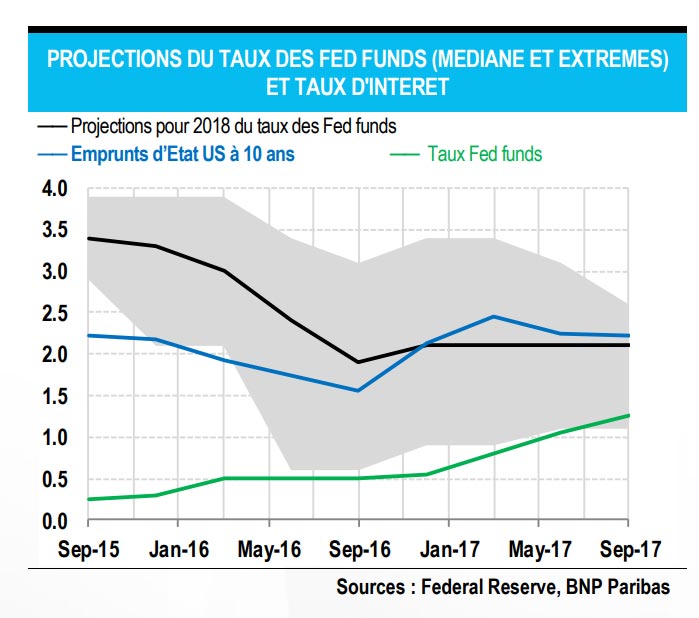

- La projection médiane du taux cible des fonds fédéraux à fin 2018 est restée remarquablement stable

- Les rendements des obligations d’Etat américaines à 10 ans (taux spot et taux forward dans un an) y sont à peine supérieurs

- Selon l’explication retenue, les conséquences sont très divergentes pour les marchés et l’économie

Dans son discours « Inflation, incertitude et politique monétaire », Janet Yellen s’est montrée particulièrement claire mardi, soulignant que le FOMC devrait « se garder d’une progressivité excessive ». Ce n’est pas sans rappeler les projections (« dots ») publiées la semaine dernière : 12 membres du FOMC sur 16 ont jugé appropriée une remontée des taux en décembre. Un tel relèvement semble donc de plus en plus probable.

A l’approche de 2018, il faut s’attendre à ce que les marchés se focalisent de plus en plus sur les dots pour l’année prochaine. La projection médiane du taux cible des fonds fédéraux à fin 2018 a été remarquablement stable ces derniers trimestres, à 2,1 %. De plus, les divergences entre les membres du FOMC sont désormais moins profondes. A 2,32 %, le rendement des Treasuries à 10 ans est à peine supérieur à cette projection médiane et la fourchette de fluctuation est restée assez étroite en 2017. II semble donc que les dots à fin 2018 n’aient pas réussi à pousser les rendements obligataires à la hausse.

A l’approche de 2018, il faut s’attendre à ce que les marchés se focalisent de plus en plus sur les dots pour l’année prochaine. La projection médiane du taux cible des fonds fédéraux à fin 2018 a été remarquablement stable ces derniers trimestres, à 2,1 %. De plus, les divergences entre les membres du FOMC sont désormais moins profondes. A 2,32 %, le rendement des Treasuries à 10 ans est à peine supérieur à cette projection médiane et la fourchette de fluctuation est restée assez étroite en 2017. II semble donc que les dots à fin 2018 n’aient pas réussi à pousser les rendements obligataires à la hausse.

Jusqu’en novembre 2016, les rendements ont même été inférieurs aux dots 2018. Cela n’a rien d’étonnant : lorsque la banque centrale déclare que ses décisions dépendent de la conjoncture, les projections à long terme sont en grande partie écartées au profit du court terme. 2018 approche, au point de devenir à présent l’horizon de « court terme », mais la différence entre les projections de taux des Fed Funds (2,1%) et le rendement actuel de l’obligation à 10 ans est infime. Il en va de même pour le rendement du 10 ans dans un an (2,52 %). Il y a plusieurs interprétations possibles. Premièrement, le marché estime que les « colombes » vont l’emporter, ce qui signifierait que les dots ont largement perdu de leur pertinence comme outil de communication.

Deuxièmement, le marché s’attend à une forte révision à la baisse des dots 2018. Cela supposerait une détérioration brutale de l’environnement macroéconomique alors qu’aucun élément ne semble aller dans ce sens. Troisièmement, les investisseurs considèrent que le taux des fonds fédéraux va converger vers les dots 2018 dans le courant de 2018 mais se contentent d’une faible remontée des rendements. Une courbe aussi plate impliquerait une anticipation selon laquelle le sommet cyclique des fonds fédéraux aura alors été atteint. Quatrièmement, le marché est myope et s’en tient aux décisions du FOMC plutôt qu’aux projections. Si le FOMC suit l’évolution des dots, les rendements devraient remonter. Quelle que soit l’interprétation, vu les impacts divergents l’évolution de la situation doit être suivie de près.

William DE VIJLDER