Algérie : Financement non conventionnel, une option contrôlé

Les autorités ont décidé, fin 2017, de recourir au financement direct du Trésor par la banque centrale afin de stabiliser une situation macroéconomique qui s’était détériorée dangereusement. L’injection de monnaie aura ainsi permis de reconstituer la liquidité bancaire par le biais de remboursements de créances auprès des entreprises publiques. En l’absence de réelle impulsion budgétaire et grâce à un pilotage actif de la banque centrale, l’inflation est restée contenue. Sans ajustements structurels, cette situation est néanmoins porteuse de risque.

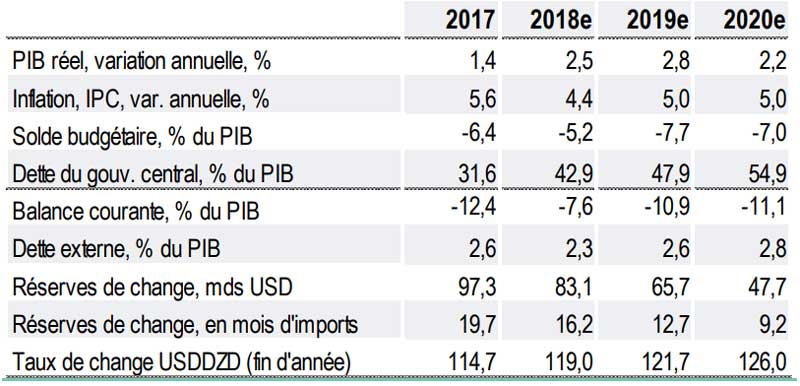

1-Prévisions

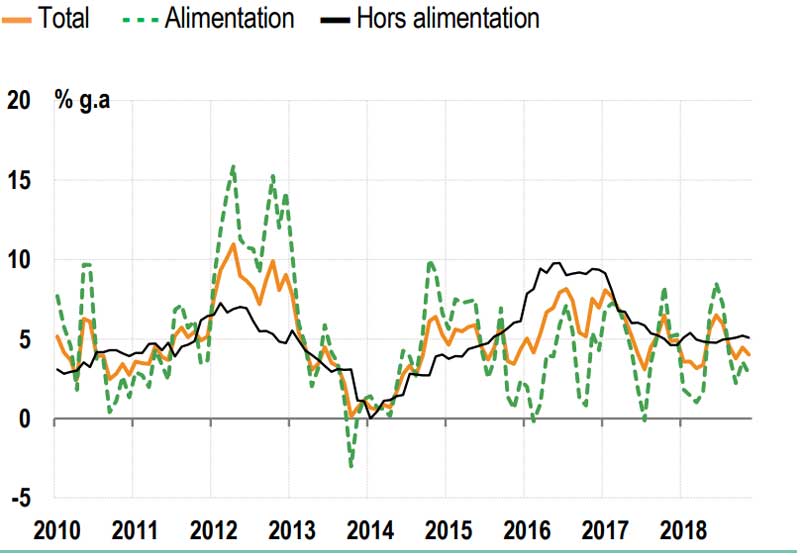

Pas de choc inflationniste

Fin 2017, le gouvernement annonçait que le Trésor allait pallier l’assèchement du fonds de stabilisation par un financement direct de la banque centrale pour couvrir un budget en hausse de 25%. Le montant ainsi mis à disposition par la banque centrale sur le compte du Trésor a été massif. Il atteignait 4005 dinars (DZD) en septembre 2018, soit l’équivalent de 19% du PIB. Pour autant, le choc inflationniste tant redouté n’a pas eu lieu. Sur les onze premiers mois de 2018, l’inflation n’a atteint en moyenne que 4,4% contre 6,4% en 2016 et 5,6% en 2017. Plus significative, l’inflation non alimentaire a nettement décéléré depuis le pic atteint fin 2016-début 2017. Si le maintien des subventions après quelques baisses en 2016/2017 (les prix administrés représentent 26% du panier de consommation) et la stabilité du dinar contre l’euro et le dollar US ont permis de contenir l’inflation, ces deux éléments n’expliquent pas tout. Au final, une grande partie du financement non conventionnel a servi l’assainissement de la situation financière des entreprises publiques, en particulier celles du secteur de l’énergie (Sonatrach, Sonelgaz), et dont les flux ont été stérilisés par la banque centrale. De plus, la politique budgétaire s’est avérée plus prudente que prévu.

Un budget de stabilisation plus que d’expansion

Selon nos estimations, le déficit budgétaire a été deux fois plus faible que le montant inscrit dans la loi de finances 2018. Avec un Brent qui a atteint USD 72 le baril en moyenne sur l’ensemble de l’année, contre une hypothèse budgétaire de 50 dollars, l’Etat a en effet bénéficié d’un surcroit important de recettes provenant des hydrocarbures. De plus, les dividendes versés par la banque centrale au Trésor sont restés très élevés, atteignant pour la première fois DZD 1000 milliards (environ 5% du PIB). Ces derniers correspondent aux gains de change que réalise depuis 2016 l’institution monétaire à la suite de la forte dépréciation du dinar contre le dollar US survenue entre mi-2014 et fin 2015. Si l’on peut s’interroger sur la pérennité de ces ressources, leur contribution au budget est pour le moment significative (un quart des recettes non fiscales depuis 2017).

2- Inflation

Néanmoins, plusieurs éléments laissent aussi penser que la pression sur les dépenses a été moindre. L’intégralité de la hausse du budget reposait sur celle des dépenses en capital (+76%), en particulier les « opérations en capital » en raison d’une dotation spéciale allouée à la Caisse Nationale des Assurances Sociales (CNAS) pour éponger les pertes de la Caisse Nationale des Retraites (CNR) et de la régularisation d’arriérés accumulés en 2017. Les investissements publics étaient aussi censés augmenter (+35%). Mais la baisse de 10% des importations de biens d’équipement industriel sur les neuf premiers mois de l’année indique qu’ils ont une nouvelle fois marqué le pas. Par ailleurs, les dépenses courantes, bien qu’élevées, sont dans l’ensemble maîtrisées, ce qui nous amène à conclure que les autorités auront cherché avant tout à stabiliser une situation financière qui s’était dangereusement détériorée en 2017, et non à soutenir fermement la demande interne. En d’autres termes, on peut difficilement qualifier la politique budgétaire d’expansionniste.

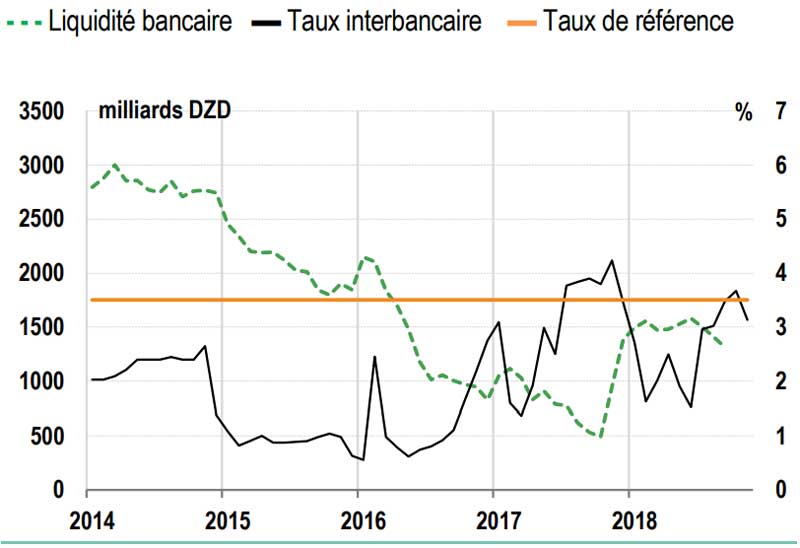

Vigilance de la banque centrale

L’attitude prudente de la banque centrale face à l’afflux de liquidité dans le secteur bancaire aura également été déterminante. De fait, l’agrégat constitué des reprises de liquidité et des dépôts à vue des banques à la banque centrale, qui avait atteint un point bas à DZD 500 milliards en octobre 2017 contre presque DZD 3000 milliards à la mi-2014, est depuis remonté à DZD 1500 milliards en 2018 sous l’effet des remboursements des créances de l’Etat auprès des entreprises publiques (environ 40% du total des dépôts du système bancaires). Afin de s’assurer de la stabilité des prix, la banque centrale a procédé dans le même temps à un pilotage actif de la liquidité interbancaire à l’aide de trois instruments. Dès janvier 2018, les opérations de reprise de liquidité sous la forme de facilités de dépôts à court terme ont repris. Le taux de réserve obligatoire a également été relevé à 10% ; il était de 4% en août 2017 au plus fort des tensions sur la liquidité domestique. Enfin, la banque centrale a procédé à un cantonnement d’une partie de l’excès de liquidité provenant de la compagnie nationale d’hydrocarbure, la Sonatrach, qui pourra l’utiliser en fonction de ses besoins d’investissement.

3- Liquidité bancaire et taux interbancaire

Ce faisant, la banque centrale a réussi à ancrer le taux interbancaire au taux directeur. Les canaux de transmission de la politique monétaire ont longtemps été faibles en raison de la surabondance de liquidité dans le secteur bancaire. Mais le lancement d’opérations d’open-market début 2017 a permis d’introduire un taux de référence, fixé à 3,5%, à partir duquel la banque centrale pilote les besoins des banques. Pour l’instant, cela semble fonctionner. Après avoir atteint un pic de 4,2% en novembre 2017, le taux interbancaire fluctue depuis entre 1,5% et 3,5%. Par ailleurs, le desserrement de la contrainte de liquidité pour les banques a permis de maintenir l’activité de prêts à un niveau assez soutenu (+12,5% à fin septembre 2018) sans générer d’inflation.

Une nuance est néanmoins à apporter. Si le taux de couverture des crédits par les dépôts oscille désormais autour de 95% après avoir touché le seuil des 100% lorsque le financement non onventionnel a été lancé, c’est encore 20 points au-dessus du niveau précédant le choc pétrolier. En outre, avec un encours de crédits bancaires équivalent à 47% du PIB (25% si l’on exclut les prêts aux entreprises publiques) contre 80% au Maroc, les risques de surchauffe d’origine interne sont en général limités.

Des risques diffus

Bien que les pressions inflationnistes sont jusqu’à présent contenues, la stratégie suivie n’est pas sans risque. En effet, en optant pour le financement non conventionnel du déficit budgétaire, les autorités se sont données du temps, cinq ans exactement, pour réajuster le modèle économique algérien à la nouvelle donne pétrolière. Mais pour l’instant c’est l’immobilisme qui prédomine.

Le budget 2019 s’inscrit dans la lignée de celui de 2018. Le système de subventions est maintenu et aucune nouvelle taxe n’est prévue. L’investissement public pourrait donc une nouvelle fois servir de variable d’ajustement. De fait, il faudrait un Brent supérieur à USD 90 le baril pour ramener les finances publiques à l’équilibre, soit un niveau inatteignable au regard des tendances actuelles.

Selon nos estimations, le déficit budgétaire demeurera substantiel, à presque 8% du PIB en 2019. Le niveau de l’endettement public offre des marges de manœuvre mais sa progression rapide, alimentée par les aides de l’Etat aux entreprises publiques, est à surveiller. Surtout, la dynamique des comptes extérieurs inquiète. L’Algérie est l’un des rares producteurs d’hydrocarbures de la région à ne pas avoir rééquilibré sa balance des paiements. Le déficit du compte courant est estimé à USD 12 milliards en 2018. Il devrait se creuser à nouveau en 2019 et 2020 en raison du retournement des cours du pétrole. En plus du déclin tendanciel des exportations d’hydrocarbures en volume (-9% sur les neuf premiers mois de 2018 après une contraction de 25% entre 2005 et 2017), la position extérieure est également affectée par le faible niveau des entrées de capitaux. Or, les chances de voir cette situation s’améliorer sont réduites, du moins à court terme, en raison d’un climat des affaires peu attractif et du refus des autorités de s’endetter en devise. Dans ce contexte, les réserves de change devraient continuer de s’éroder. Elles pourraient passer sous les USD 50 milliards à fin 2020 (9 mois d’importations de biens et services) contre USD 195 milliards à fin 2013. Là encore, les marges de manœuvre restent confortables mais s’amenuisent rapidement.

L’Algérie court donc le risque d’un ajustement macroéconomique difficile à moyen terme, que ce soit par le taux de change ou par la compression des importations. Compte tenu de la faiblesse du tissu industriel, les deux options auraient des effets sévères sur l’inflation. Point positif, certaines déclarations semblent démontrer une réelle prise de conscience des autorités. Néanmoins, il faudra attendre les élections présidentielles qui se tiennent en avril pour en savoir un plus sur leurs intentions de réforme.