Depuis le mois d’avril, l’euro s’est nettement renforcé par rapport au dollar bien que le différentiel de taux à 2 ans n’ait pas tellement bougé. Cette appréciation reflète probablement un ajustement de portefeuille dans la perspective d’une réduction du QE et d’une réévaluation favorable des perspectives de croissance en zone euro en comparaison avec les Etats-Unis. Lors d’une réduction du QE, l’attention des marchés se portera sur la forward guidance de la BCE en matière de taux d’intérêt

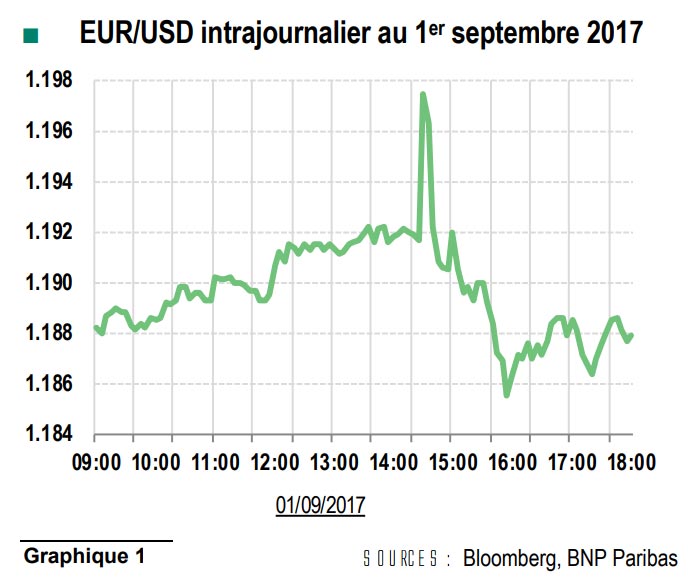

L’euro a-t-il épuisé son potentiel d’appréciation par rapport au billet vert ? En tout cas il est frappant d’observer qu’après la publication vendredi dernier de statistiques plus faibles que

prévu sur le marché du travail américain, le bond de la parité EUR/USD a été de très courte durée (graphique 1). Il se peut que d’autres facteurs aient pesé sur l’euro tels que les rumeurs selon lesquelles la BCE s’apprêterait à reporter l’annonce de sa décision sur l’assouplissement quantitatif jusqu’à la réunion de décembre (si tel était le cas, cela pourrait atténuer le rally de l’euro). Plus généralement, cela reflète peut-être simplement la nervosité croissante des investisseurs qui s’interrogent sur l’orientation du marché.

Ecarts de taux d’intérêt : une image contrastée

Il est notoirement difficile de prévoir l’évolution des parités de change, mais la simple interprétation des mouvements observés peut déjà s’avérer délicate. L’évolution de l’euro depuis quelques mois en donne une bonne illustration. Une approche couramment utilisée consiste à s’intéresser aux écarts de taux d’intérêt réels (spreads de taux d’intérêt nominaux corrigés des différentiels d’inflation) en partant de l’idée que le pays qui offre le taux d’intérêt réel le plus élevé devrait attirer les capitaux étrangers, ce qui devrait avoir pour effet de doper sa devise.

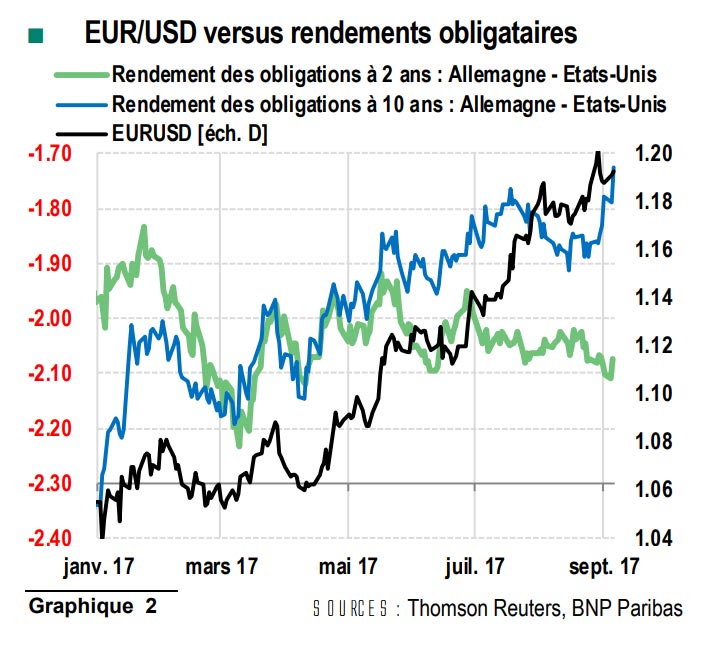

Dans la pratique, les investisseurs s’intéresseront à la variation attendue du différentiel de taux d’intérêt réels, si bien que le pays qui offre un taux d’intérêt réel plus bas peut tout de même voir sa monnaie s’apprécier si ce différentiel est appelé à se resserrer. Historiquement, les écarts de taux d’intérêt nominaux observés expliquent souvent en grande partie les variations de change de sorte que si l’on s’intéresse au graphique EUR/USD de manière isolée, on peut être tenté d’en conclure que l’appréciation de l’euro est due à un resserrement des spreads de taux d’intérêt encore négatifs entre la zone Euro et les ÉtatsUnis.

Dans la pratique, les investisseurs s’intéresseront à la variation attendue du différentiel de taux d’intérêt réels, si bien que le pays qui offre un taux d’intérêt réel plus bas peut tout de même voir sa monnaie s’apprécier si ce différentiel est appelé à se resserrer. Historiquement, les écarts de taux d’intérêt nominaux observés expliquent souvent en grande partie les variations de change de sorte que si l’on s’intéresse au graphique EUR/USD de manière isolée, on peut être tenté d’en conclure que l’appréciation de l’euro est due à un resserrement des spreads de taux d’intérêt encore négatifs entre la zone Euro et les ÉtatsUnis.

Cependant, la réalité est toute autre lorsqu’on regarde l’échéance à deux ans, qui reflète mieux que le rendement à dix ans l’orientation attendue de la politique monétaire à court terme.

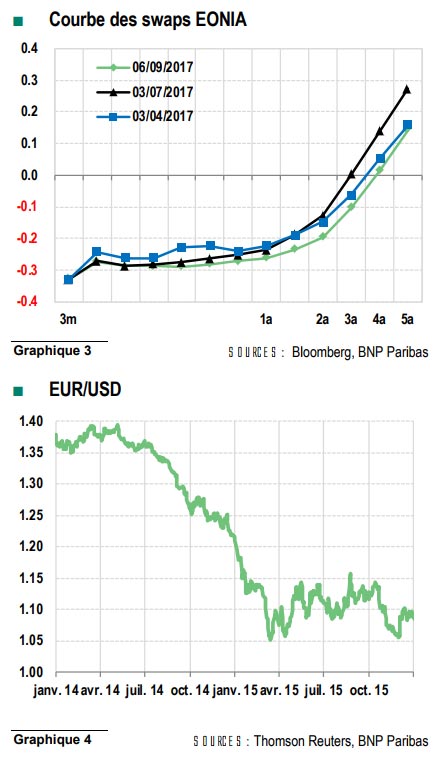

Le graphique 2 montre clairement que le spread n’a guère évolué depuis la mi-avril. De même, la courbe des swaps Eonia (graphique 3), qui permet de déterminer le niveau auquel le marché prévoit que se situera l’Eonia l’année prochaine et audelà, n’a pas non plus beaucoup évolué. En revanche, aux Etats-Unis, le swap OIS, indicateur des attentes en termes du taux des federal funds, a légèrement monté entre avril et septembre. En outre, l’écart à dix ans s’est resserré ce qui a soutenu l’euro. Il pourrait refléter une réévaluation favorable des perspectives de croissance en zone euro comparé aux Etats Unis

Rééquilibrage de portefeuille en anticipation d’une réduction du QE

Rééquilibrage de portefeuille en anticipation d’une réduction du QE

Une autre interprétation, en plus assez évidente, serait que les investisseurs anticipent un changement dans le programme de rachat d’actifs de la BCE. Si l’anticipation d’un assouplissement quantitatif avait causé une chute de l’euro en 2014, la perspective d’une réduction du programme, voire de son arrêt, pourrait entraîner une appréciation de la monnaie européenne. Cette seule éventualité pourrait suffire à influencer la manière dont les entreprises ou les gestionnaires de fonds gèrent leur exposition à la parité EUR/USD. Par exemple, un gestionnaire de titres à revenu fixe qui a sous-pondéré l’euro par rapport à son indice de référence pourrait très bien décider de réduire son exposition au risque par rapport à cet indice de référence et acheter des euros sans nécessairement avoir une vue très haussière sur la monnaie européenne. La volonté du gestionnaire de réduire son exposition au risque sera également fonction de la surprise que lui aura causée la récente appréciation de l’euro : les erreurs de prévisions passées pourraient bien, à l’avenir, diminuer le degré de conviction dans ses anticipations et donc son appétence au risque.

Cette interprétation reflète un rééquilibrage des portefeuilles : de nouvelles pondérations optimales ont été définies, entraînant un ajustement rapide des portefeuilles. Une fois cet « ajustement du stock » terminé, des arguments de flux fondés sur les écarts de taux d’intérêt ou d’autres facteurs peuvent tour à tour devenir le facteur dominant. L’expérience de 2014-2015 est instructive à cet égard : la chute très significative de la monnaie européenne s’est produite en 2014, c’est-à-dire avant l’annonce de l’assouplissement quantitatif. Le programme a été annoncé le 22 janvier 2015 et a commencé en mars de cette même année. En 2015, la parité EUR/USD a atteint son point bas le 13 mars avant d’évoluer dans une fourchette assez étroite (graphique 4).

Rôle accru de la forward guidance en matière de taux d’intérêt

Pour la BCE et pour ses observateurs, cela implique qu’à l’occasion de l’annonce de ses décisions concernant le programme d’assouplissement quantitatif, sa forward guidance sur les taux d’intérêt revêtira une importance égale, voire supérieure, à son discours sur l’assouplissement quantitatif.

William De Vijlder